美国保险有哪些特点?

随着当下社会竞争日益激烈,人们的保险意识也在增强,为自己为家人多撑起一把保护伞已经成为越来越多国内投资者的基本概念,购买海外保险逐渐成为众多投资者进行全球化配置的首选。在这其中,很多人选择购买美国保险。美国保险业非常发达,保险种类和范围涉及生活的方方面面,如人寿保险、医疗健康保险、车辆保险、房屋保险、责任保险等等。

就目前情况而言,很多“准移民家庭”甚至“新移民家庭”对美国保险都知之甚少。但其实对于打算移民或者已经移民美国的人来说,购买美国的人寿保险、 医疗健康保险都是必不可少的。

一、美国保险历史悠久

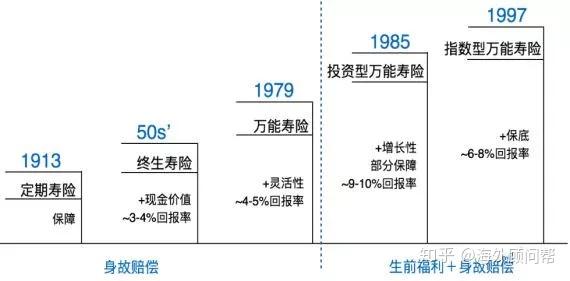

美国从1760s年代第一张保单发出至今已有近260年的历史,已是非常成熟稳健的市场,许多保险公司都是百年老店。产品也经历了五代进化,现在美国的人寿保险往往兼具生前福利和身故保障,保底锁利,年化回报超过7%。

二、购买人数多以及购买人群精准

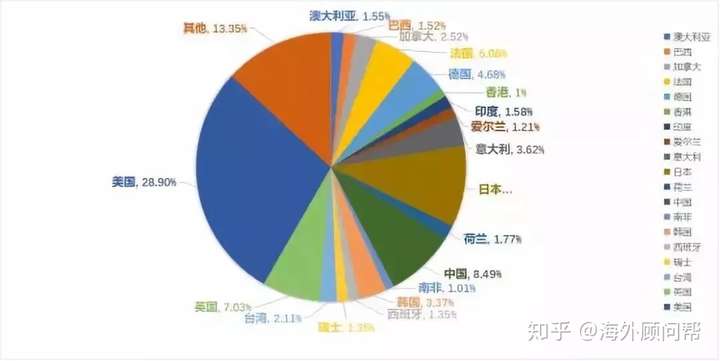

美国保险在全球国家保险份额占比28.90%

适宜人群有四大类:

1)作为美国税务居民(已经拿到美国绿卡或者计划未来去美国移民的客户)如果购买了境外保单,将会面临被征税的可能性。因为美国是一个全球征税的国家,比如客户购买了香港储蓄分红的保单,但这张保单在美国极有可能不被认可是一张合格的人寿保单,美国很有可能把这样的保单归类为理财产品,所以客户就有可能面临被征税。

2)在美置业的非美国税务居民,这一类人群往往忽略了美国潜在的遗产税的风险。如果客户作为一名美国税务居民,遗产税免税额是560万美金(2018年),夫妻两人是1120万美金。而如果客户是一名中国人,在美国有购置房产,遗产税免税额仅仅只有6万美金,并且遗产税的税率是超过100万美金按40%来收取。

3)赴美生子、美国留学或者商务往来人士,这一类客户可能更多的是为了自己的孩子咨询美国保险,因为父母极大可能在未来孩子的初中或者高中的时候去美陪读或者生活。父母如果能为自己的孩子或者家庭购置美国人寿保险,将来即可保障家庭的生活,也能给孩子一个更好的教育环境。

4)高净值家庭和企业主,这一类人群往往也会配置美国人寿保险,并且搭配不可撤销信托来实现债务隔离,同时又保障了家庭人员的生活质量。美国保险可谓是帮助了这一类人群留钱留爱不留债。

当然,还有另外一些客户比如想要配置美元资产、寻求资产保护和风险隔离、做税务规划或者想要有实现财富传承的打算,这些客户也是美国人寿保险的精准客户。

三、保费便宜

生命周期长,预期寿命越长,意味着保险公司赔付期限的延后,保险的成本越低。香港的生命表预期寿命是100岁,而美国的生命表是到120岁,因此同等条件下,美国保险公司收取的保费更少。

美国银行账户

四、压倒性的价格优势

美国保险的价格是大陆的1/5,香港的1/3,同等保费提供更高保额。以40岁男性为例,同样每年年缴保费8万美金,缴5年,香港保险得到的保额是80万,而美国保险的保额可达200万。

五、先进的产品设计

美国保险具有领先全球的产品设计。以IUL指数型万能寿险为例,该产品收益率挂钩股市大盘指数,保底锁利,长期历史复利达到6% - 8%。现金价值如同活期存款一样,可以随时使用,作为退休计划或子女教育的补充方案。

六、完善的法律保障

通过合理规划,实现财富的隐私和隔离,规避政治、婚姻破裂、企业经营等债务风险;配合美国信托的使用,可以最大程度上实现资产保护和风险隔离。

七、完美的CRS解决方案

美国为非CRS成员国。非美国税务局民在美资产无需与他国税务机关信息交换。同时美元保险享受免所得税提领、免遗产税(非美国税务居民)等税务好处,帮助高净值家庭实现财富的保密和传承。

邮件群发-邮件群发软件|邮件批量发送工具|群发邮件平台|批量邮箱发送系统公司

邮件群发-邮件群发软件|邮件批量发送工具|群发邮件平台|批量邮箱发送系统公司