欧洲各国VAT税率是多少?跨境电商必须掌握的欧洲VAT知识

根据欧盟委员会2019年9月份的统计数据显示,由于增值税欺诈、破产以及税收管理程序等多方面的问题,导致2017年欧盟国家损失了1370亿欧元的增值税收入,而紧随其后欧洲各国税局都成立了特殊的部门以打击增值税欺诈行为。那么欧洲VAT税率是多少?欧洲各国VAT申报需要注意什么?欧洲各国注册需要什么资料?以下是欧洲VAT相关基础知识,欧洲跨境电商一定要了解。

欧洲VAT是什么?

VAT (Value Added Tax)简单来说是欧盟国家普遍采用的对纳税人生产经营活动的增值额征收的一种流转税。 卖家只要在欧盟范围内进行销售,不管是使用亚马逊FBA服务,还是欧盟本地仓储进行发货,都属于欧盟VAT增值税应交范畴,需要注册VAT税号并申报和缴纳税款,以免影响产品的正常销售。

欧洲哪些国家需要缴纳VAT?

如果欧盟外的公司将欧盟外的商品运送储存在某一欧盟国家,则卖家必须在该国进行增值税的注册、申报和缴纳。

如果卖家将货物从欧盟某国运送到欧盟别国(消费国)的商品销售额超出了该消费国的远程销售起征点,则卖家必须在消费国进行增值税的注册、申报和缴纳。

欧洲各国VAT税率是多少?

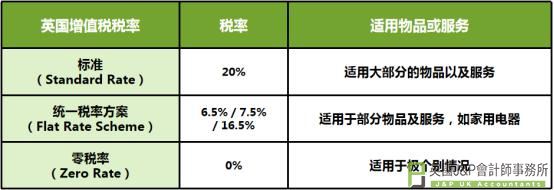

其中,英国有三种增值税税率:标准税率(Standard)、统一税率方案(简称低税率),以及零税率。他们分别适用于不同的情况进行申报。

在英国,绝大多数卖家销售的商品都是一般税率,它的标准费率为20%,而对于年销售额小于15万英镑的卖家则可以申请低税率,首年内可享受6.5%固定税率,次年可享受到7.5%固定税率。

从表面上看,在英国使用了低税率与20%的一般税率来比较,好像少交了税金。但是,有一点非常值得卖家注意的,无论是低税率,还是一般税率,进口税都是要交的。而低税率,是不可以抵扣当季申报进口增值税,标准税率是可以抵扣的。

欧洲VAT申报需要提供什么资料?

1)VAT申请表German VAT application form

2)营业执照及英文翻译件(翻译公司盖章,翻译人签字) Certified copy of company certificate

3)法人身份证及英文翻译件(翻译公司盖章,翻译人签字)或法人护照(无需翻译)Copy of passport/ID of director

4)卖家账户信息(公司名和地址)

5)最新版的英国或欧洲其他国家的VAT证书(如果有) UK VAT Certificate

6)若股东大于一人需提供公司股东控股报告——在公司章程里有, 需提供扫描件及翻译件(翻译公司盖章,翻译人签字)Company Equity report of shares held by shareholders

7)法人签名盖章的POA 授权协议 Original signed & stamped Power of Authorisation (POA)

欧洲各国VAT申报需要注意什么?

如果您没有按时申报和缴纳应付税款,欧洲相关国家税局会采取惩罚措施,例如征收应缴税额之外的罚金、滞纳金、利息等。如果卖家不遵守增值税法规相关要求,该国税局还会将该问题反映给您交易所在的平台,并要求该平台采取限制措施。

平台会在法律允许的范围内配合政府相关部门对于可能存在增值税不合规的卖家和账号进行调查;并且会在收到税局的通知后,对被认定为不合规的卖家和账号采取限制措施,包括下架货物、限制刊登和禁止销售等。

2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;

3.作者投稿可能会经我们编辑修改或补充。

邮件群发-邮件群发软件|邮件批量发送工具|群发邮件平台|批量邮箱发送系统公司

邮件群发-邮件群发软件|邮件批量发送工具|群发邮件平台|批量邮箱发送系统公司