建议收藏 | 日本JCT简易申报应该何时申请?

背景

日本消费税JCT英文全称是Japanese Consumption Tax,属于日本消费者在购买商品时所产生的一个税种,属于增值税性质。

根据日本税厅发布的相关消费税规定,征税范围几乎包括所有的商品交易和劳务,以进行商品交易或提供劳务的自然人和法人为纳税人,实行多环节多次课征制。

日本JCT合规发票制度

自2023年10月1日起,由日本国税厅推行的、针对日本消费税(JCT)出台的新政“合规发票留存制度”将正式生效。

政策落地后,有税务抵扣需求的消费者(如企业采购者)需要提供带有卖家JCT注册号的合规发票,才可申请税务进项抵扣。

哪些卖家有义务需要做JCT注册准备?

根据日本JCT税法要求,卖家只要符合以下任一条件,即为JCT纳税实体,必须根据税务要求依法注册并申报缴纳相关税金:

1)基准期内的应缴税销售额大于1000万日元;

2)基准期内的应交税额小于1000万日元,但在上一个基准年上半年的应交税额大于1000万日元(适用于有日本雇员且发工资的卖家);

3)公司注册资本金在1000万日元以上。

基准期定义:

基准期是指纳税期限前的两个基准年,不同公司类型基准年的起始月都不一样:

个体(工商户):基准年是从1月-12月;

中国公司:基准年是从1月-12月;

日本公司:基准年是4月至次年3月。

日本JCT的申报方式有哪几种?

◆ 标准申报

默认情况下,税局是给卖家选择标准申报方式。

◆ 简易申报

简易申报的主要目的是为了减轻中小型公司报税负担,不以实际发生的进项消费税进行抵扣,而以销项消费税乘以认定采购率计算的进项消费税进行抵扣的征税制度。

JCT“简易申报”应该如何申请?

根据日本税厅的相关政策文件显示,卖家申请简易申报需要满足以下条件:

1、在其基准期间或者上一个纳税年度应税销售额在5000万日元以下;

2、需要在纳税期前一天,向纳税地主管税务局局长提交《消费税简易税制选择通知书》。

由于日本消费税的申报首次为年报,如果卖家2022年以前(不包括2022年),日本境内的应税销售额都不超过1000万日元,则卖家在2023年申请注册JCT税号的同时可以申请简易申报,则在做今年的纳税申报的时候可以用简易申报,无需等到次年。

JCT简易申报的税金计算方式是怎样的?

简易申报税金计算公式:

实际应交税金=应税销售额*10% -应交税金*抵扣系数

(跨境卖家基本为80%)

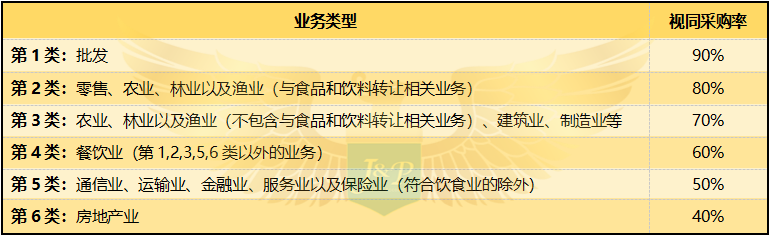

抵扣系数参考图:

假若卖家的年销售额为1000万日元,那么销项消费税按10%计算则为100万日元:

实际应交税金=100万日元-100万日元*0.8=20万日元

当然,如果企业本身进项税比较多,并且超过了自身营业额的80%,不建议继续使用简易申报。

由于简易申报无法抵扣进项的特性,对于经营类目较多的跨境卖家而言,需要缴纳的税金可能会比标准申报更多。

2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;

3.作者投稿可能会经我们编辑修改或补充。

邮件群发-邮件群发软件|邮件批量发送工具|群发邮件平台|批量邮箱发送系统公司

邮件群发-邮件群发软件|邮件批量发送工具|群发邮件平台|批量邮箱发送系统公司