新订单在跌,实际出口加速,外贸还能高增长多久?

11月7日,最新的进出口“战绩”出炉,惊喜再次降临。今年前10个月,我国进出口总值31.67万亿元,同比增长22.2%。其中,出口17.49万亿元,同比增长22.5%。

其实,在上半年进出口规模创下历史同期最好水平之后,就有机构和专家认为,随着海外供给能力逐渐恢复,基数效应减弱,出口额逐步攀升的同时,同比增速将显著放缓。甚至有观点认为我国出口高增长的拐点会在三季度到来。然而数据却给出了另一个答案。继7月出口增速放缓后,8月马上迎来反弹,不仅超预期,规模也创历史新高。紧接着,9月、10月同比增速继续一路上扬。

虽然出口数据令人振奋,但细心的人们发现,反映出口预期的PMI新出口订单指数却在今年二、三季度一路下滑。先行指标下滑,但实际出口却保持较高增长,这是怎么回事?中国出口高增长还能持续多久?拐点会在何时到来?

部分外贸企业写照:原材料和运价上涨,企业不敢大规模接单

PMI新出口订单指数与实际出口数据背离,是什么原因?对此,商务部国际贸易经济合作研究院原院长霍建国接受《每日经济新闻(博客,微博)》记者采访时表示,PMI新出口订单指数统计的是企业海外签单的情况,海关出口数据反映的是实际成交情况。因此,PMI新出口订单指数通常领先于出口增速,对未来出口起到一定的预期作用。

“出口订单指数下降而出口额上升,一方面有可能是原材料涨价导致企业终端产品被动提价,抬高出口数据。另一方面,尽管外部需求旺盛,但企业不敢大规模接单,优先消化库存。这说明企业不愿意扩大产能,继续签单。”霍建国说。

交通银行金融研究中心首席研究员唐建伟则对《每日经济新闻》记者表示,PMI新出口订单指数与出口增速背离的主因就是原材料价格上涨和运价的持续攀升。如果外贸企业的成本压力降下来,数据可能会回归到正常的状态。“从目前来看,这种背离有可能持续到今年底。”

对外经济贸易大学国家对外开放研究院教授李长安(博客,微博)认为,新出口订单指数和出口额,两者之间有关联但也有一定的区别。目前,在原材料价格快速上涨、出口反复受到外部环境冲击的情况下,两者之间会出现一定的背离。一方面,原材料价格不断上涨导致终端产品被动提价,造成订单指数虽然下降,但出口额仍保持上涨。另一方面,一些议价能力较弱的行业提价很难,会出现中小企业因此受困的情况,这也是致使新出口订单指数下降的因素。

广州纺织品进出口集团有限公司牛仔事业部副总经理陈继成接受《每日经济新闻》记者采访时透露,外部订单确实多,但有时候企业不敢接单,尤其是遇到大单,公司签单会非常慎重,需要综合考虑产能是否跟得上,能否保证及时交单。另一方面还要考虑综合运价、原材料上涨等诸多因素,去测算自己的利润空间有多大。

“今年以来,服装上游原材料价格一直在上涨,棉花、化纤、石油等原材料涨价幅度较高。”陈继成向记者透露,牛仔裤有一种原材料叫弹力丝,女装牛仔裤一般用高弹丝比较多,这种弹力丝每公斤价格已经涨了10倍。

根据海关总署统计,今年前10个月,部分大宗商品进口量减价扬,铁矿砂、原油、大豆、铜……无一不是如此。而国内许多原材料产品价格也一路高涨。记者梳理发现,与出口占比较高的机电、纺织相关的原材料,今年以来价格出现了大幅上涨。比如,中国棉花综合价格指数从去年4月的85.82一直震荡攀升至今年10月的152.95。此外,国内钢材价格指数及国际钢材价格指数自去年以来也出现大幅上涨。

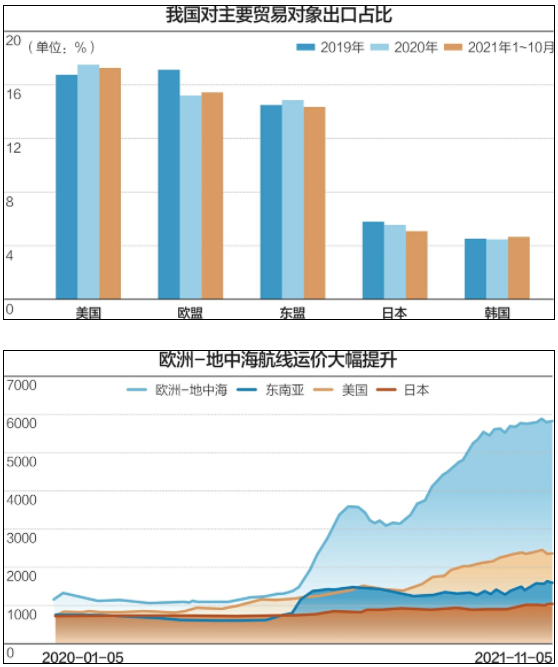

再看运输环节。江苏南通一家服装企业的负责人告诉记者,今年上半年海运价格大幅上涨,货柜从2000多美元涨到2万美元。9月以来有所下滑,但仍然达到1.6万~1.7万美元。“一般都要提前2个月订柜,否则可能订不到,而柜子的价格并非按照预订时的价格,而是按照发货前一周的市场价来签单。”

《每日经济新闻》记者注意到,自2020年下半年以来,集装箱运价指数大幅上升。值得关注的是,2021年5~9月,集装箱运价指数从2074.35连续攀升至3220.55,而这段时间恰好也是PMI新出口订单指数下滑的时间区间。

此外,10月25日,美国洛杉矶港发布公告宣布,为提高美国港口作业效率,改善拥堵情况,洛杉矶港和长滩港将施行一项新政策——向船公司收取新附加费,适用于滞留在码头的进口集装箱。根据新政策,从今年11月1日起,洛杉矶港和长滩港将针对以下两类货物,向船公司收取100美元/箱的附加费,并且每天增加100美元/箱。第一类,对于计划通过卡车运输的集装箱,如果在码头的停留时间超过9天(包括9天),将向船公司收取上述附加费。第二类,对于通过铁路运输的集装箱,如果在码头的停留时间超过3天(包括3天),则将向船公司收取上述附加费。

有外贸公司负责人指出,这是一种叠加罚款。一个集装箱滞留在港口,逾期第一天会被罚掉100美元,第二天就是200美元,第三天是300美元。以此类推,叠加式的罚款,会让一个滞留在港口的集装箱最后缴纳一笔很高数字量级的罚款。

我国外贸韧性凸显:东南亚订单向我国转移,有企业订单已排到明年

《每日经济新闻》记者近期采访不同领域企业负责人后发现,尽管原材料和海运价格上涨对出口造成一定影响,但纺织行业海外订单回流带来的红利仍然在持续。而机电行业,由于国外疫情对工业生产造成冲击,国内产业链的优势得到进一步凸显。

安徽省服装进出口股份有限公司服装事业部一位负责人接受《每日经济新闻》记者采访时就表示,公司此前接了一笔3000万美元的大单,就是从东南亚国家转移过来的,公司为此专门成立了一个部门对接这笔订单。“四季度的订单基本已经发完了,从目前来看,海外订单已经排到明年上半年,主要是来自欧美的订单。”该负责人说。

此外,记者注意到,占据我国出口半壁“江山”的机电行业,前三季度表现十分亮眼。

据海关总署统计,前三季度,我国机电产品出口1.41万亿美元,同比增长33.3%。9月当月,受电子信息产品尤其是手机的出口带动,我国机电产品出口1802.4亿美元,创历年月度出口额新高,同比增长26%,延续自2020年6月份以来的增长势头,并连续15个月实现两位数甚至以上的同比增幅。

近日,《每日经济新闻》记者从中国机电产品进出口商会独家获悉,机电商会对广交会机电馆近600家参展企业进行网络问卷调研后发现,多数企业在手订单较为充足,处于疫情以来较好水平。其中,48.2%的企业表示订单同比增长,这一比例较2021年春季第129届广交会增长1.6个百分点。另有33.9%的企业表示在手订单基本持平。

此外,据机电商会统计,多数受访企业预计2021年全年机电行业出口额将保持增长,并对2022年第一季度出口预期较为乐观。预计全年出口额同比增长的企业占52.4%,环比增长4.2个百分点,同比增长30.7个百分点。

汽车制造业方面,安徽江汽进出口贸易有限公司总经理助理闻武接受《每日经济新闻》记者采访时表示,江汽集团9月份的出口表现不错:9月销量约1万辆,同比大幅增长131.2%,1至9月累计出口5.7万辆,同比大幅增长140.8%。

闻武进一步对记者表示,“缺芯”导致公司减产30%左右,对乘用车影响比较大,但对商用车影响小。相比于之前,交货时间延长了1~3个月。

对于四季度及明年的出口预期,闻武认为,对后续海外市场表现仍然是看好的,重点看好墨西哥、智利、秘鲁以及南美一些国家。汽车的产业链条比较长,尽管欧美国家疫情已经得到控制,但产业链以及中间品供应链条的恢复仍然需要一个过程。

数据背离持续时间:通常4~6个月后,出口增速将向订单指数靠拢

10月31日,国家统计局公布,10月份制造业PMI指数为49.2%,比上月下降0.4个百分点,继续低于临界点,制造业景气度有所减弱。

通过梳理今年以来PMI新出口订单指数可以发现,自2021年3月录得51.2%的相对高点之后,从4月开始一直处于下降态势,5月以来一直处于50%的枯荣线以下。此次PMI新出口订单指数与实际出口数据背离的现象是个例吗?

《每日经济新闻》记者梳理发现,从更长的时间周期来看,也曾有过这种现象。2019年4月至7月,PMI新出口订单指数从49.2%下跌至46.9%,对应的出口增速则从3.22%逐步攀升至10.39%。2018年,PMI新出口订单指数从5月的51.2%连续5个月下滑至10月份的46.9%。而月度出口增速却从2.5%逐步提升至18.7%。2015年1~4月,PMI新出口订单指数维持在48%附近小幅波动,而出口同比增速却在-14%~48%区间剧烈波动。

红塔证券研究所副所长、首席经济学家李奇霖指出,PMI新出口订单指数是出口的领先指标,一方面,指数反映的是出口的环比变化,对出口的边际变化更为敏感。另一方面,因为和海外企业签订好订单之后,过段时间需要交付,这计入到了指数里,但等交付后才会体现在出口数据上。如果PMI新出口订单指数有了连续2~3个月的放缓(上行),就要思考一下未来出口增速是不是有下行(上行)的压力,支撑前期出口上行(下行)的逻辑是不是有些变化。

PMI新出口订单指数与出口实际表现尽管存在短期背离的现象,但从长期来看,两者走势仍较为一致。从往年数据来看,在经历4~6个月背离之后,出口增速与PMI新出口订单指数就会逐渐靠拢。比如2018年5月~10月,两组数据曾出现背离,但2018年10月,出口增速也开始下降,大降10个百分点。到2019年2月,PMI新出口订单指数到了45.2%的低点,出口增速为-16.51%。2019年4月~7月,两个数据出现4个月背离,但8月,出口增速由10.39%大幅降低至2.62%,9月份甚至出现了负增长。

出口增长拐点将至?专家:海外产业链复苏难,明年一季度或迎拐点

我国出口保持高增长,这种态势将持续多久?霍建国接受《每日经济新闻》记者采访时表示,四季度出口增速较三季度可能会有小幅下降,原因是圣诞节等海外节日效应对出口的拉动作用在三季度已经显现。海外供需缺口带来的红利会持续至明年一季度,那时可能也是出口增速出现拐点的时候。

唐建伟接受《每日经济新闻》记者采访时表示,出口总额大并不一定代表订单非常多,原材料价格上涨和运费价格上涨均可能反映到终端出口总值上。PMI新出口订单指数下滑,表明企业接单数量有所下降。因此,四季度较三季度出口增速大概率会放缓。

信达证券的最新研报指出,第四季度中国的出口仍然有支撑,但金额在11~12月可能保持平稳或下滑趋势。

第一,美国的个人储蓄存款占可支配收入的比例有所下降,基本回到疫情前水平。个人储蓄存款率下降,表明当前美国的消费水平基本恢复至疫情前,居民的消费意愿增强,消费强劲,有需求则会拉动企业积极备货从中国进口,整体来说对我国第四季度的出口水平存在支撑。

第二,美国耐用品消费同比增速出现拐点,而欧盟9月份耐用品销售同比仍然呈现高增长。耐用品主要指的是多次使用、寿命较长的商品,如电视机、电冰箱、音响、电脑等,在我国出口商品中都被记作机电类产品。众所周知,我国机电产品出口占比较大。美国耐用品最终销售同比从6月22%的高位下滑到9月11%。如果此后耐用品消费同比按照这个趋势继续回落,很可能影响美国从中国进口机电类产品的数量,从而拖累中国整体第四季度的出口水平。

第三,从生产端来看,美国当下的工业产出指数同比和产能利用率同比,修复态势良好,整体接近疫情前水平。

第四,由于当下美国(受全球疫情影响,由于运输问题导致部分产品不能积极供应)仍然存在供需缺口,部分产品涨价,一定程度上会对出口金额形成支撑。

中国国际电子商务中心高级分析师曹志强接受《每日经济新闻》记者采访时则指出,当前,我国出口运价上涨既有海洋运输不畅和国外港口效率低下的原因,更多是受我国货物出口需求较大、订单较多支撑。10月15日当周,我国出口集装箱运价指数再创历史新高。这表明当前仍有大量出口货物需要运往世界各地。如果未来国外港口拥堵排队问题得到有效解决,运价出现回落,国内一些出口企业有可能恢复前期因为运价太高而推掉的订单。

曹志强进一步表示,当前,我国出口企业对国外竞争对手的领先优势在拉大。一方面,当前国外疫情略有改善,但得到明显控制尚需时日。短期内,出口竞争对手外贸供给能力无法恢复到疫情前水平。国外采购商不仅要考虑人工成本,还得在供应链效率、交货时间、安全生产方面作出更多权衡和考量。另一方面,我国政府考虑和评估出口市场各种挑战和风险,在稳外贸上已经推出和储备了大量政策。商务主管部门正在引导出口企业在“后疫情”时代如何积极作为。综上所述,考虑到第四季是我国出口传统旺季,我国出口形势不会发生逆转。

邮件群发-邮件群发软件|邮件批量发送工具|群发邮件平台|批量邮箱发送系统公司

邮件群发-邮件群发软件|邮件批量发送工具|群发邮件平台|批量邮箱发送系统公司