欧盟和美国站卖家如何设置Shopify税费?

图片来源:图虫创意

图片来源:图虫创意

1、Shopify税费

Shopify卖家可能需要对自己的销售收取税费,然后向政府报告并汇寄这些税费。虽然税务方面的法律和法规很复杂并且可能经常变更,但卖家可以设置 Shopify 以自动处理大多数常见的销售税计算工作。此外,卖家还可以设置手动税费以应对特殊的税法和情况。

Shopify 不会为卖家申报或者汇出销售税。卖家可能需要到当地税务机关或联邦税务机关注册卖家的公司,以便处理销售税。Shopify 提供的计算和报告应能够帮助卖家更加轻松地申报和支付税金。卖家应始终与当地税务机关或税务会计师核实,确保卖家向客户收取正确的销售税,并确保卖家正确申报和汇出税金。

2、 Shopify美国税费指南

(1)Shopify网站收取销售税的基本知识

①卖家需要获得销售税许可证

Economic Nexus是针对在美国但没有实体的公司的税法,并且这些公司在美国各州开展电商业务。每个州有分别针对卖家设置相应的纳税门槛,大部分销售税起征点为年销售额10万美元或200笔交易,各州的这一基准会每年进行设置。

当卖家达到某个州的征税起点后就要注册销售税许可证,不过在此之前,卖家需要登录美国财政部网站查看自己所在州的规定条款。不同州的销售税许可证名称不同(例如税收许可证、卖家许可证等),但注册过程都一样,而且在大多数州都可以免费注册销售税许可证。

具体步骤如下:

·注册你的公司;

·如果需要,请通过IRS(美国国税局)申请联邦税号(EIN);

·填写注册表格,该表格一般会询问卖家的公司主要业务、成立时间以及联系方式。

即使卖家仅在线上进行销售,但仍需要有销售税许可证,而且卖家在开展业务的每个州都需要有许可证。如公司注册地在A州,但库存在B州,那么卖家就需要两个州的许可证。

②不是全部州都要求收取销售税

目前,美国有45个州和华盛顿特区要求电商卖家依据“Economic Nexus”收取销售税。Shopify销售税设置之所以复杂,是因为不同的州费率不完全相同。

③汇款频率因州而异

税收汇款是指将卖家收取的销售税上交给IRS的过程,这在各州之间也有所不同。一旦注册了销售税许可证,卖家就必须按月、季度或每年缴纳所收取的税款,上缴频率取决于不同的州的规定。

④销售税分两种

根据卖家所在的州的不同,销售税的计算方式分以下两种:

·按照目的地基准(Destination-basis):Shopify销售税是根据每个卖家所在的位置计算的。如果你在密歇根州向缅因州的客户出售产品,则销售税将基于缅因州的税率计算。

·按照来源地基准(Origin-basis):Shopify销售税是根据卖家所在的位置计算的。如果你在纽约州将产品卖给犹他州的客户,则销售税是根据纽约州的税率计算的。使用来源地税制的州有亚利桑那州、伊利诺伊州、加利福尼亚州、俄亥俄州、密西西比州、密苏里州、新墨西哥州、宾夕法尼亚州、犹他州、田纳西州、德州、维吉尼亚州。

(2)Shopify美国税费设置

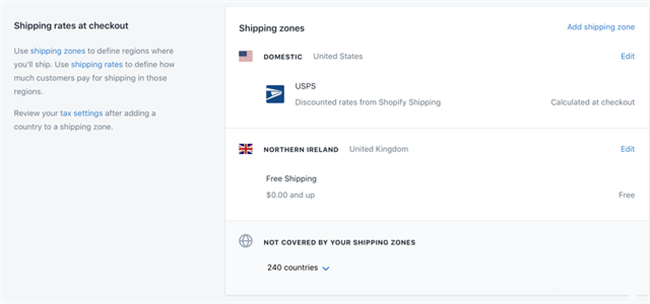

步骤1:设置运送区域

因为不同的州和城市税率不同,所以要为每个州创建一个运输区域。如果卖家处于按照目的地基准计算销售税的状态,那么则此功能就会给予比较大的帮助。

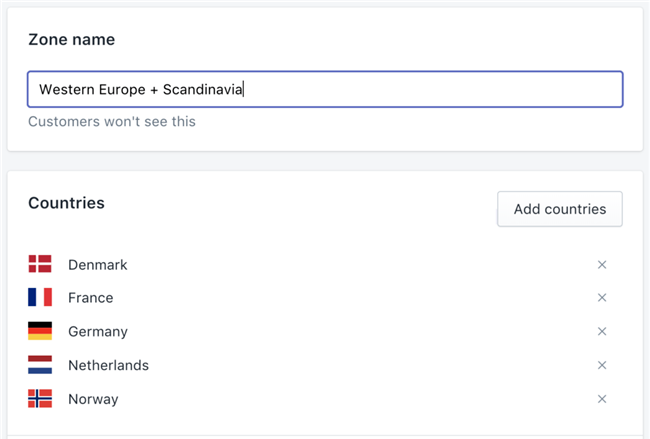

创建运送区域的操作路径:点击“设置”→“运输”→“运送区域”→“添加运送区域”:

然后,为你的运送区域编辑名称(例如,国家/地区名称),然后添加相应的国家(地区),将运送区域中的所有国家都添加到里面:

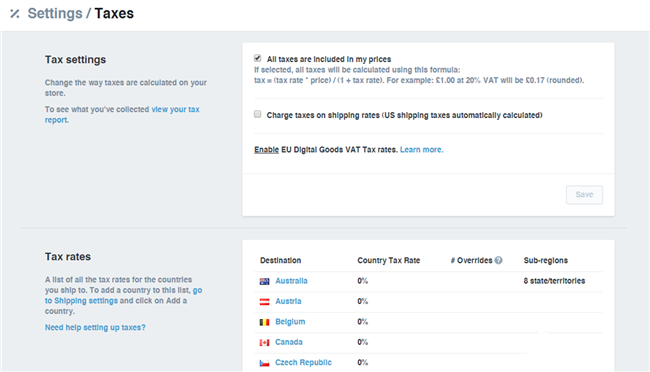

步骤2:设定税率

为所创建的各个运送区域设置税率。Shopify可以自动设置销售税率,避免造成混乱。

点击“设置”→“常规”,在此处设置你的location。然后点击进入“设置”→“税收”添加税率。最好将这些税设置为自动计算,以便Shopify根据州、县和地方税规定对其进行管理。此外,建议你每年对这些税率进行检查,确保Shopify是用最新税率计算销售税。

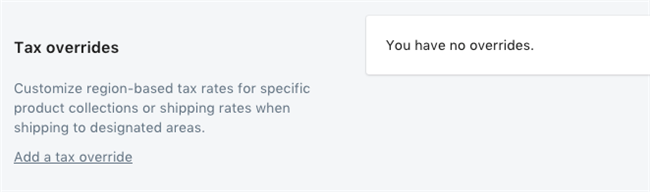

步骤3:设置免税

要设置免税,你需要对免税产品单独设置一个系列。请单击“产品”→“系列”→“创建系列”,并为其命名和保存。

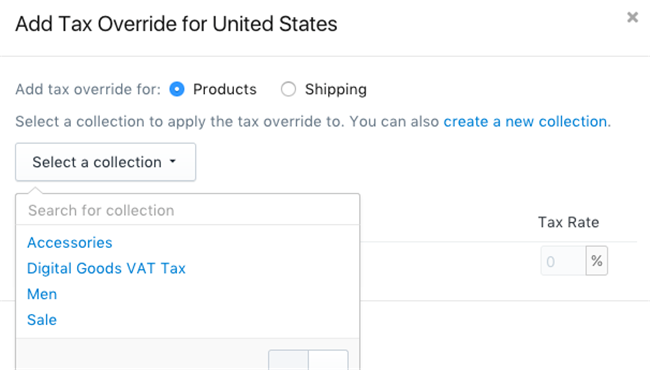

接下来,点击“设置”→“税收”,然后选中一个免税国家,这是在告诉Shopify免税规则需要运用在哪里。然后在新窗口中单击“税收改写”,单击“添加税收改写”,然后从下拉菜单中选择上述创建的免费系列。

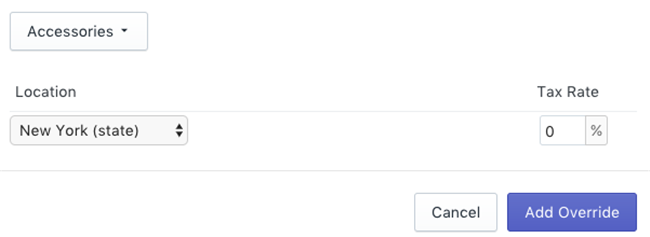

最后选择免税适用的地点和费率,并点击“添加改写”。

3、 Shopify欧盟税费指南

(1) 欧盟税费须知

如果卖家的业务位于欧盟 (EU) 成员国境内,并且想向欧盟范围内的其他国家/地区销售产品,则需要在当地的辖区内注册增值税 (VAT) 号。使用增值税号,卖家可以根据客户所在的地点向欧盟范围内的客户收取增值税,并且还可以为具有特殊税率的产品设置税费覆盖。

卖家可以使用 Shopify 自动收取税费,但不能使用 Shopify 汇出或提交税费。如果卖家已使用 Shopify 在欧盟进行销售,则可以更新欧盟税费设置以反映自己的税务登记。当卖家更新税费设置时,系统会要求提供增值税号。添加后,Shopify 会自动设置适用于卖家已登记的区域的税率。

(2) 在Shopify中设置欧盟税费之前的准备工作

卖家需要确定是否应该征收税费,如果不确定,请咨询当地税务机构或税务专业人士。通常情况下,如果希望向欧盟其他国家/地区销售产品,就需要向自己所在国家/地区的税务机关登记,以收取增值税。

如果卖家在欧盟其他国家/地区的销售额超出了特定阈值,或者在该地有重要业务场所,那么卖家可能需要注册一站式服务 (OSS) 方案,或联系各个相关机构并进行登记。这一流程取决于卖家的业务所在地和销售地点以及各个政府的要求。

·对于卖家所在国家/地区的客户,按当地增值税率收取费用。

·对于卖家所在地之外的欧盟国家/地区的客户,费率取决于卖家是否超过 10,000 欧元登记阈值。如果卖家未超过此阈值,则按卖家当地的增值税率收取费用;如果卖家超过了阈值,则需收取卖家客户所在国家/地区的增值税率。若要收取目的地国家/地区的增值税率,卖家需要向 OSS 或向该国家/地区登记增值税号。

如果卖家在某个国家/地区有重要的业务,则应咨询该国/地区税务机构以确认卖家是否需要登记以收取税费。卖家有责任确定自己的业务是否超过了远距离销售额的阈值。

(3)使用 OSS 收取 VAT

一站式服务方案(也称为欧盟 OSS)适用于在欧盟有营业地点、向其他欧盟成员国销售产品并因此需要根据目的地国家/地区收取和汇付 VAT 的卖家。如果卖家从所有其他欧盟成员国获得的年销售额低于 10,000 欧元,那么可以利用小型企业免税来收取本地增值税率。如果卖家想根据客户所在地点收取 VAT,则可以注册OSS。

如果卖家的商店使用基于登记的税费,则只能使用 OSS。如果卖家尚未更新设置以使用基于登记的税费,请使用基于地点的税率来手动更新税率。

(4)设置增值税登记

在向 VAT 成员国登记并拥有欧盟增值税号 后,即可开始设置税费。

步骤:

①在 Shopify 后台中,转到设置 > 税费和关税 。

②在国家/地区部分,点击欧盟。

③在针对欧盟销售的 VAT 页面中,点击收取 VAT。

④选择增值税登记方式。

·如果卖家登记了 OSS 方案,并且计划针对从欧盟成员国客户获得的所有销售额提交一次 VAT 退税,请选择一站式服务登记;

·如果卖家商店的年销售额不超过 10,000 欧元,并且计划向当地税务机构提交 VAT退税申请,则请选择小型企业免税。如果卖家有多个 VAT 登记,则小型企业免税不适用;

·如果卖家计划直接向销售的欧盟成员国的税务机构提交 VAT 退税申请,请选择特定于国家/地区的登记。

⑤点击下一步。

⑥请执行以下任一操作:

·如果卖家选择了一站式服务登记,请输入卖家登记的国家/地区发放的增值税号,然后点击收取 VAT。如果卖家需要添加其他增值税登记,请在针对欧盟销售的 VAT页面上点击添加国家/地区;

·如果卖家选择了小型企业免税,请点击卖家所属国家/地区发放的增值税号,然后点击收取 VAT;

·如果卖家选择了特定国家/地区登记,请输入卖家登记的国家/地区发放的增值税号,然后点击收取 VAT。如果卖家需要添加其他增值税登记,请在针对欧盟销售的 VAT页面上点击添加国家/地区。

图文来源:

https://mp.weixin.qq.com/s/4zQFmNa5TnFoCFUS1wkTdQ

https://help.shopify.com/zh-CN/manual/taxes/eu

(来源:运营宝典小助手)

邮件群发-邮件群发软件|邮件批量发送工具|群发邮件平台|批量邮箱发送系统公司

邮件群发-邮件群发软件|邮件批量发送工具|群发邮件平台|批量邮箱发送系统公司